Luces y sombras en la industria aérea: desafíos técnicos para Airbus y expansión del transporte de carga con el nuevo Boeing 777

El gigante aeronáutico europeo Airbus se enfrenta a una nueva semana complicada tras haber identificado un defecto que afecta a un “número limitado” de paneles metálicos en sus aviones de pasajeros A320. Según confirmó este lunes un portavoz de la compañía, se trata de una incidencia derivada de un problema de calidad con un proveedor específico. Aunque el fabricante se ha apresurado a inspeccionar todas las aeronaves potencialmente comprometidas, las estimaciones internas sugieren que solo una parte de ellas requerirá intervenciones adicionales. “La fuente del problema en los paneles ha sido identificada y contenida; todas las unidades de nueva producción cumplen rigurosamente con los requisitos”, aseguró el portavoz, insistiendo en que la flota en servicio afectada es muy reducida.

Repercusión bursátil y actualizaciones de software

La noticia, adelantada por la agencia Reuters citando fuentes del sector, tuvo un impacto inmediato en los mercados financieros. Las acciones de Airbus sufrieron un retroceso, cerrando con una caída del 5,7%, lo que acentúa las pérdidas previas de la compañía. En paralelo a estos problemas estructurales, las aerolíneas operadoras del A320 también han tenido que lidiar con directrices de seguridad recientes. JetBlue comunicó el lunes que ha logrado reanudar sus operaciones habituales tras realizar actualizaciones de software de emergencia en su flota, cumpliendo con una directiva de aeronavegabilidad de la FAA. La aerolínea estadounidense quiso agradecer el esfuerzo titánico de sus tripulaciones, que trabajaron contrarreloj para implementar las mejoras, y la paciencia de sus pasajeros, asegurando que no prevén más cancelaciones vinculadas a este asunto. Por su parte, Airbus ha señalado que la gran mayoría de los aproximadamente 6.000 aviones implicados en la directiva de software ya han recibido las modificaciones necesarias.

Hito en el transporte de mercancías: llega el ‘Big Twin’

Mientras el segmento de pasajeros gestiona estos ajustes técnicos, el sector de carga celebra un avance significativo en la capacidad logística global. La empresa de arrendamiento AerCap ha hecho entrega a Fly Meta del primer Boeing 777-300ERSF, conocido en la industria como “The Big Twin”. Se trata de un hito relevante, pues es el primer programa de conversión de pasajeros a carguero (P2F) realizado sobre la base del exitoso Boeing 777-300ER. Esta entrega, formalizada el pasado 21 de noviembre, es la primera de un pedido de tres unidades destinadas a Fly Meta Leasing Co., proveedor de soluciones ACMI con sede en Hong Kong. Las dos aeronaves restantes tienen prevista su llegada en el segundo y cuarto trimestre de 2026, respectivamente.

Estrategia de expansión y eficiencia operativa

Este nuevo carguero será operado bajo un contrato de mantenimiento y seguro (CMI) por Air Atlanta Icelandic bajo la marca Hungary Air, conectando las regiones de Asia-Pacífico con Europa, Oriente Medio y África. Rich Greener, responsable de AerCap Cargo, destacó las ventajas competitivas del modelo: “Con un 25% más de capacidad que los cargueros bimotores de largo alcance actuales, el ‘Big Twin’ ofrece una eficiencia de costes significativa, un rango superior y una comunalidad operativa excepcional”.

Para Fly Meta, la recepción de esta aeronave supone un paso decisivo en su estrategia a largo plazo. Helen Chen, consejera delegada de la firma, subrayó que este avión fortalecerá su corredor de carga y ampliará su capacidad para servir a los mercados globales de comercio electrónico y mercancías especializadas. La ejecutiva añadió que, junto a sus socios, están construyendo una plataforma de carga moderna y escalable centrada en el 777-300ERSF y el 747-400F, preparándose para satisfacer la creciente demanda internacional que se prevé para 2026.

Panorama económico global: alivio fiscal en California frente a la incertidumbre inflacionaria en la zona euro

En un contexto económico marcado por la fluctuación de precios, tanto Estados Unidos como Europa afrontan la situación con estrategias y perspectivas dispares. Mientras California acelera la distribución de ayudas directas a las familias para mitigar el coste de la vida, el Banco Central Europeo (BCE) mantiene la cautela ante los datos de inflación que, contra todo pronóstico, han mostrado cierta resistencia a bajar.

Distribución masiva de ayudas en California

El estado de California ha movilizado millones de dólares procedentes de sus arcas para combatir el impacto de la inflación mediante pagos directos a los ciudadanos. Hace un par de semanas, la administración inició el envío de 2,1 millones de depósitos directos, con importes que alcanzan un máximo de 1.050 dólares por familia elegible. Sin embargo, a pesar de que los primeros ingresos comenzaron a realizarse hace una semana, existe cierta inquietud entre los beneficiarios que aún no han visto reflejado el dinero en sus cuentas bancarias.

Ante las dudas sobre cuándo llegarán estos fondos de alivio, la Junta de Impuestos de Franquicia (FTB, por sus siglas en inglés) ha confirmado que ya se han tramitado 700.000 depósitos para aquellos residentes que optaron por la vía electrónica en lugar del cheque físico. Si usted es uno de los que todavía espera, las autoridades hacen un llamamiento a la calma: los pagos se están liberando semanalmente y el objetivo es completar los 2,1 millones de transferencias pendientes.

Para el próximo 14 de noviembre, se estima que unos 8 millones de residentes habrán recibido su parte de estas ayudas. Aquellos contribuyentes que tengan dudas sobre el estado de su depósito pueden ponerse en contacto directo con la FTB a través del número 800-542-9332. La previsión del estado es ambiciosa: pretenden llegar a casi 10 millones de familias a lo largo de la próxima semana.

El calendario de pagos y plazos límite

Para poner orden en el proceso, la administración ha establecido un cronograma claro basado en cómo los ciudadanos presentaron sus datos fiscales. Aquellos residentes elegibles que se inscribieron en el Golden State Stimulus debieron recibir sus fondos entre el 7 y el 25 de octubre. Por su parte, el grueso de contribuyentes que facilitaron su información bancaria a la FTB verán los ingresos reflejados entre el 28 de octubre y el 14 de noviembre.

La situación varía para quienes prefirieron recibir el dinero por correo ordinario. En estos casos, las tarjetas de débito prepago se enviarán entre el 25 de octubre y el 10 de diciembre. Si el dinero no llega durante el mes de noviembre, no hay motivo de alarma inmediata, pues la fecha límite operativa se extiende hasta diciembre. Existe, además, un último grupo: si usted solicitó la ayuda y fue aprobada, pero no calificó para el Golden State Stimulus ni para el pago directo, su dinero llegará más tarde, concretamente el 15 de enero.

Sorpresas al alza en la zona euro

Cruzando el Atlántico, el escenario es distinto. Philip Lane, economista jefe del Banco Central Europeo, ha señalado este miércoles que la inflación en la zona euro ha dado recientemente algunas “sorpresas al alza”. Esta situación plantea interrogantes sobre las previsiones de la institución, que anticipaba una caída de los precios a principios del próximo año. Aunque la inflación en los 20 países que comparten el euro ha oscilado alrededor del objetivo del 2% durante gran parte del año, ciertos indicadores de crecimiento de precios han superado las expectativas en los últimos dos meses.

Lane advirtió durante un evento que el riesgo inflacionario, que se disparó en el periodo 2021-2022 antes de retroceder, no es unidireccional y podría superar los cálculos del banco central. “Hemos visto sorpresas al alza recientemente”, reconoció el economista. Las proyecciones de septiembre del BCE situaban la inflación en el 2,1% para este año, bajando al 1,7% en 2026 y repuntando al 1,9% en 2027.

Perspectivas del BCE y declaraciones de Lagarde

Se espera que Lane presente nuevas previsiones, que incluirán por primera vez el año 2028, en la próxima reunión del BCE prevista para el 18 de diciembre. En dicho encuentro, se anticipa que el banco central mantendrá su tipo de interés oficial en el 2%. Lane explicó que existía una proyección clara de que la inflación caería por debajo del objetivo en los primeros meses del año próximo, debido a los bajos costes energéticos. “Sin embargo, algunos datos posteriores se han movido en la dirección opuesta, lo que actúa como mitigante”, matizó.

Por su parte, la presidenta del BCE, Christine Lagarde, declaró posteriormente que la inflación rondará el 2% en los próximos meses. Añadió que el crecimiento de los precios subyacentes —aquel que excluye elementos volátiles como los alimentos y la energía— sigue siendo “coherente” con ese nivel. No obstante, la inflación general subió al 2,2% el mes pasado, ligeramente por encima de lo esperado, impulsada por la aceleración de precios en el sector servicios. También en octubre la inflación subyacente superó levemente las previsiones. Fiel a su postura habitual, Lane reiteró que el BCE no debe “responder a desviaciones a corto plazo que se espera firmemente que sean transitorias”.

Atención al consumo eléctrico y la búsqueda de alternativas extremas

Los consumidores españoles deberán estar especialmente alerta este jueves 20 de octubre, una jornada en la que el reloj dictará la eficiencia del ahorro doméstico. Conocer las franjas horarias más económicas se ha convertido en una rutina indispensable para amortiguar el impacto en la factura a final de mes, determinando cuándo es el momento idóneo para poner la lavadora, planchar o encender el horno. Según los datos del operador Omie, la referencia media para toda la jornada en el mercado mayorista se situará en los 86,66 euros el megavatio hora, aunque, como es habitual, las diferencias oscilarán drásticamente minuto a minuto.

Las horas clave en el mercado regulado

Estas cifras del mercado mayorista tienen una traducción directa en el recibo del consumidor acogido a la tarifa regulada (PVPC). Para quienes busquen optimizar su gasto, la franja más barata se registrará en la sobremesa, concretamente entre las 15.00 y las 16.00 horas, momento en el que el kilovatio hora descenderá hasta los 0,06422 euros. Por el contrario, el pico de coste máximo se alcanzará al caer la noche, entre las 20.00 y las 21.00 horas, disparándose el precio hasta los 0,12296 euros. Este coste final ya incluye los peajes, cargos y los diversos ajustes del sistema, como los pagos por capacidad o los déficits de subastas renovables.

El desglose horario para este jueves presenta una curva muy marcada. La madrugada ofrece precios moderados que rondan los 0,06 y 0,08 euros, pero el coste se incrementa notablemente al comenzar la actividad laboral, superando los 0,11 euros entre las 08.00 y las 10.00 de la mañana. Tras el descenso del mediodía, la tarde inicia una escalada progresiva: a partir de las 18.00 horas el precio roza los 0,10 euros, culminando en el mencionado máximo nocturno antes de volver a relajarse ligeramente hacia la medianoche.

Islandia y la independencia energética

Mientras en la península ibérica se monitoriza cada céntimo del kilovatio, otras latitudes ofrecen una perspectiva radicalmente distinta sobre la gestión de recursos. Un claro ejemplo es Islandia, donde la energía geotérmica ha transformado la economía y la vida cotidiana. Al aterrizar en Reikiavik, uno se encuentra con barreras de grava de casi diez metros erigidas para proteger las centrales eléctricas de la lava del volcán Reykjanes, una imagen que ilustra la convivencia extrema con la naturaleza. A diferencia de la volatilidad de los mercados europeos tradicionales, Islandia ha logrado que más de una cuarta parte de su electricidad provenga de fuentes geotérmicas y el resto casi íntegramente de la hidroeléctrica, dejando una huella de carbono mínima.

No obstante, esta abundancia no siempre fue la norma. Hasta principios de los años setenta, la isla dependía de combustibles fósiles importados para casi tres cuartas partes de su energía. Fue la crisis del petróleo de 1973, con la triplicación de los precios, la que actuó como catalizador para el cambio. Tal y como escribió el Nobel islandés Halldór Laxness, los habitantes vivían sobre “cien mil millones de toneladas de agua hirviendo”, un recurso más valioso que cualquier mina de carbón que durante milenios se había desperdiciado en el mar. Hoy en día, esa agua calienta la práctica totalidad de los hogares e incluso mantiene las aceras de Reikiavik libres de nieve mediante sistemas subterráneos.

Ingeniería al límite: perforando el magma

La ambición islandesa por aprovechar el calor del subsuelo llevó a las tres mayores compañías energéticas del país a colaborar en el Proyecto de Perforación Profunda de Islandia (IDDP). El objetivo era superar los pozos convencionales, que suelen tener unos cientos de metros de profundidad, para alcanzar vapor supercrítico a 400 grados Celsius, un estado físico del agua más allá del gas que promete una eficiencia energética muy superior. Sin embargo, en un emplazamiento cercano a Krafla, la perforación se topó con una sorpresa mayúscula a tan solo dos kilómetros de profundidad: magma.

Lo que inicialmente se consideró un fracaso operativo y un riesgo de erupción volcánica, pronto se reveló como un hallazgo científico sin precedentes. Al analizar la situación, el equipo descubrió que habían conectado con una fuente de magma a unos 900 grados Celsius capaz de generar un flujo de vapor con una potencia diez veces superior a la de un pozo convencional. Sin buscarlo, habían creado el pozo geotérmico más potente del mundo.

Un entorno único para la generación de energía

Visitar estas instalaciones implica adentrarse en un paisaje que parece de otro planeta. El trayecto desde Akureyri hasta la estación geotérmica de Krafla discurre entre verdes y amarillos expansivos, pasando por el lago Mývatn, hogar de una especie única de trucha ártica, y prados donde pastan los caballos islandeses, famosos por su paso rítmico conocido como tölt. Es en este entorno remoto, donde la seguridad en los vuelos domésticos es tan laxa que a veces se transportan rifles de caza en el equipaje de mano, donde las turbinas Mitsubishi de la estación de Krafla giran incesantemente, alimentadas por el vapor de la tierra, ajenas a las fluctuaciones horarias que marcan el ritmo de los consumidores en el resto de Europa.

China alivia las restricciones a Nexperia

China ha anunciado la concesión de exenciones a los controles de exportación aplicados a los chips de Nexperia destinados a aplicaciones civiles. El Ministerio de Comercio del país asiático comunicó la decisión este domingo, en lo que supone la señal más clara de Pekín hasta la fecha de que aliviará la presión sobre la industria automotriz mundial, gravemente afectada por las anteriores restricciones de suministro. Nexperia, con sede en los Países Bajos pero propiedad de la empresa china Wingtech, es un fabricante clave de chips básicos utilizados en los sistemas eléctricos de los vehículos.

Reacción inmediata en los mercados

La señal de distensión en la batalla por el control de Nexperia, con sede en los Países Bajos, provocó una reacción positiva inmediata. Las acciones de Wingtech Technology, la empresa matriz de Nexperia, ampliaron sus ganancias el lunes con una subida de hasta el 6,4% en la bolsa de Shanghái, según datos de LSEG. Este ascenso se suma al fuerte repunte del 9,7% registrado en los últimos minutos de la sesión del viernes.

El origen de la disputa y la intervención holandesa

El conflicto se intensificó el 30 de septiembre, cuando el gobierno de los Países Bajos intervino Nexperia. La Haya justificó la toma de control por motivos de seguridad, argumentando que Wingtech planeaba trasladar la producción europea de la compañía a China, lo que supondría una amenaza para la seguridad económica europea. En represalia, Pekín bloqueó las exportaciones de componentes y chips terminados desde las instalaciones chinas de Nexperia, donde se realiza la mayor parte del empaquetado.

La industria automotriz establece “salas de guerra”

La disputa sobre la propiedad y el control de Nexperia generó una honda preocupación en la industria por una posible escasez mundial de estos chips, ampliamente utilizados también en productos industriales, informáticos y de consumo. Fabricantes de automóviles como Volkswagen advirtieron sobre posibles riesgos de producción. Honda llegó a recortar su previsión de beneficios anuales tras detener la producción en varias plantas. Otros grandes grupos, como Stellantis, declararon estar monitorizando la situación permanentemente, estableciendo “salas de guerra” (war rooms) para explorar métodos de compra alternativos y mitigar las interrupciones.

El deshielo diplomático

El cambio de postura de Pekín se produce tras una tregua comercial alcanzada con Washington el 30 de octubre. El ministro de Asuntos Económicos holandés, Vincent Karremans, ya sugirió la semana pasada que los chips de Nexperia llegarían a los clientes europeos “en los próximos días”, citando “la naturaleza constructiva de nuestras conversaciones con las autoridades chinas”. Pekín también confirmó que ha aceptado la solicitud del gobierno holandés de enviar representantes a Pekín para mantener conversaciones, esperando que La Haya proponga “soluciones constructivas” y tome “medidas concretas” para resolver la disputa.

El contexto geopolítico y el factor ASML

Analistas como Neo Wang, de Evercore ISI, señalan que la escalada de la disputa fue un “resultado directo” de las tensiones latentes entre Pekín y Washington. El gobierno estadounidense expandió su “lista de entidades” (una lista negra comercial) para incluir subsidiarias de firmas ya sancionadas, como es el caso de Nexperia a través de Wingtech. Sin embargo, Pekín parece reacio a arriesgar sus relaciones bilaterales con los Países Bajos, dado que el gobierno holandés controla ASML Holding, el principal proveedor mundial de equipos avanzados de litografía, una pieza clave en la guerra tecnológica por los semiconductores.

Un alivio “temporal”

A pesar de que los envíos han comenzado a recibirse, según confirman empresas alemanas y japonesas y un informe de Barclays, los analistas advierten que las interrupciones aún son posibles a corto plazo debido a los bajos inventarios. Añadieron que el alivio parece “temporal”, ya que la disputa central sobre la propiedad de Nexperia sigue sin resolverse. Pekín mantiene su postura y el Ministerio de Comercio instó el domingo a la Unión Europea a “intensificar” los esfuerzos para que la parte holandesa revoque la incautación de Nexperia y “rectifique sus erróneas acciones”.

La transición eléctrica: Seat exige más ayudas en España mientras Reino Unido prepara un impuesto por milla

La industria de la automoción europea se enfrenta a una transformación urgente y costosa hacia el vehículo eléctrico, un camino que está generando tensiones económicas y políticas a ambos lados del espectro: desde la necesidad de fuertes inversiones iniciales en España hasta la búsqueda de nuevas fórmulas fiscales en Reino Unido para compensar la pérdida de ingresos.

Seat considera insuficiente el Perte y urge a invertir “ahora”

Wayne Griffiths, consejero delegado de Seat, ha lanzado una clara advertencia sobre la transición en España: las ayudas actuales no bastan. Durante un desayuno organizado por la confederación española de directivos y ejecutivos (Cede), Griffiths calificó de insuficientes los 397 millones de euros asignados a su firma a través del Perte del vehículo eléctrico. “Estoy un poco sorprendido”, admitió, subrayando que la compañía negocia activamente con el Gobierno para encontrar otras fórmulas de financiación.

El CEO de Seat insistió en que el momento de actuar es ahora. “Se puede salir a ganar con el coche eléctrico, somos capaces”, afirmó, pero advirtió que “no hay plan B”. Griffiths reclamó un mayor esfuerzo inversor tanto al Gobierno central como a las autonomías para electrificar la industria y, a la vez, ayudar a familias y empresas a adquirir estos vehículos. “Si España no se apunta ahora, lo harán otros países”, sentenció.

El reto de 2025 y el retraso en las ventas

El Grupo Volkswagen y Seat tienen prevista una inversión de 10.000 millones de euros para desarrollar y fabricar coches eléctricos en España, un plan para el que demandan un mayor esfuerzo público. La urgencia es máxima, ya que la fábrica de Seat planea dedicarse al cien por cien al vehículo eléctrico en 2025. “Esto es pasado mañana”, advirtió Griffiths, pidiendo a las autoridades “lanzarse a la piscina ahora”.

Griffiths también se mostró crítico con el ritmo de adopción en el país, señalando que España está a la cola de Europa en ventas de eléctricos, algo que calificó de “vergüenza”. Mientras en España apenas un 10% de los vehículos vendidos son eléctricos puros, en Portugal, sin un tejido industrial comparable, la cifra alcanza el 20%.

La vía de los incentivos “pragmáticos”

Para revertir la situación, Seat ha propuesto al Gobierno una serie de “programas pragmáticos”. El directivo reclamó “incentivos permanentes y que no sean tan complicados” de conseguir, en alusión a la complejidad de los planes Moves. La compañía ha enviado cartas a diferentes ministerios con propuestas fiscales para familias y coches de empresa.

El objetivo, según Griffiths, es la “democratización del vehículo”, logrando que un coche eléctrico pequeño, de ciudad, ronde los 20.000 euros. Sin embargo, reconoció que otro problema pendiente es la infraestructura: “¿Cuántos puntos de recarga habrá en mi pueblo o en mi ciudad en los próximos años?”.

Reino Unido afronta el agujero fiscal de la electrificación

Mientras España debate cómo incentivar la compra, Reino Unido ya se enfrenta a la consecuencia fiscal de una adopción más avanzada. La Hacienda británica (Treasury), bajo la dirección de Rachel Reeves, prepara un nuevo impuesto de pago por milla para propietarios de vehículos eléctricos e híbridos, según un informe de The Telegraph.

El plan, que se anunciaría en los próximos Presupuestos Generales el 26 de noviembre, busca compensar la drástica caída en la recaudación del impuesto sobre carburantes, que actualmente genera 25.000 millones de libras anuales. Las proyecciones estiman que la transición al eléctrico podría generar un agujero de 12.000 millones de libras anuales para 2040.

Un “impuesto de circulación+” de 3 peniques por milla

La propuesta, que entraría en vigor en 2028 tras un periodo de consulta, fijaría una tasa de unos 3 peniques por milla. Para un conductor medio de vehículo eléctrico (8.900 millas anuales), esto supondría un coste de unas 279 libras al año. El Gobierno defiende la medida como una cuestión de “justicia”, argumentando que los conductores de combustión pagan unos 600 libras anuales en impuestos de carburante, mientras que los eléctricos, aunque no pagan ese impuesto, sí utilizan la infraestructura viaria.

El sistema se integraría en el proceso anual del impuesto de circulación (VED), en un modelo conocido internamente como “VED+”. Los conductores estimarían su kilometraje para el año siguiente, pagando la tasa por adelantado. Si conducen menos, el saldo se transferiría; si exceden la estimación, deberían abonar la diferencia. Los híbridos pagarían una tasa reducida.

El debate político y el equilibrio presupuestario

La Hacienda británica subraya que no será un sistema de “espionaje” o seguimiento masivo en tiempo real, sino que se basará en las estimaciones y ajustes anuales, aunque plantea dudas sobre la futura verificación (posibles lecturas del cuentakilómetros). La medida es necesaria dado el rápido cambio del mercado: las matriculaciones de eléctricos puros han subido casi un 29% este año en Reino Unido, mientras las de gasolina y diésel caen.

Para 2028, se esperan seis millones de coches eléctricos en las carreteras británicas, y el nuevo gravamen podría recaudar 1.800 millones de libras para 2031. Sin embargo, la oposición ya ha criticado el plan, acusando al Gobierno laborista de “castigar” a los conductores y empresas. El dilema es claro: cómo fomentar los objetivos de cero emisiones, que prometían menores costes de uso, sin desequilibrar las finanzas públicas.

Berkshire Hathaway adquiere OxyChem por 9.700 millones de dólares en una jornada marcada por el cierre del gobierno y récords en el sector automotriz

La actualidad económica de Estados Unidos se ve sacudida por varios frentes: la confirmación de una adquisición multimillonaria por parte del conglomerado de Warren Buffett, la parálisis parcial de la Administración y el auge inesperado en la venta de vehículos eléctricos.

La apuesta multimillonaria de Buffett por Occidental Petroleum

Berkshire Hathaway, el conglomerado dirigido por Warren Buffett, ha anunciado esta mañana la compra de OxyChem, la división petroquímica de Occidental Petroleum (OXY), en una operación valorada en 9.700 millones de dólares en efectivo. La noticia confirma los rumores que circularon durante la jornada del miércoles y que ya habían provocado un alza en las acciones de la petrolera.

Para Occidental Petroleum, con sede en Houston, la venta de OxyChem representa un giro estratégico clave que le permitirá reducir su considerable carga de deuda, que asciende a 24.000 millones de dólares. Por su parte, para Berkshire Hathaway esta es la mayor adquisición desde la compra de Alleghany por 11.600 millones en 2022 y refuerza su posición en el sector químico. El conglomerado, que cuenta con una liquidez récord de 344.000 millones de dólares, ya era un inversor principal en Occidental, con una participación del 28,2% a finales de junio.

El sólido rendimiento de OxyChem, que generó ingresos de aproximadamente 5.000 millones de dólares en los doce meses hasta junio de 2025, la convierte en un activo muy atractivo para la cartera de Berkshire.

Reacción del mercado y una señal técnica alcista

Las acciones de Occidental Petroleum reaccionaron de inmediato a la noticia, con una subida superior al 2% en las operaciones previas a la apertura del mercado, mientras que las acciones de clase B de Berkshire se mantuvieron prácticamente sin cambios.

Este catalizador fundamental para Occidental coincide con una potente señal técnica. Por primera vez desde abril de 2024, las acciones de OXY han formado un “cruce dorado” (golden cross), un patrón que se produce cuando la media móvil de 50 días cruza por encima de la de 200 días. Históricamente, este indicador técnico es interpretado por los analistas como el posible inicio de una tendencia alcista a largo plazo. La fiabilidad de esta señal aumenta al producirse tras una fase de consolidación y con una volatilidad relativamente baja, lo que sugiere un movimiento direccional sostenido.

El cierre del gobierno entra en su segundo día con un impacto limitado en Wall Street

Mientras tanto, en Washington D.C., el cierre del gobierno federal ha entrado en su segundo día. No se esperan grandes avances, ya que el Senado no sesionará debido a la festividad judía del Yom Kipur. El secretario del Tesoro, Scott Bessent, advirtió en declaraciones a CNBC que el cierre podría perjudicar el PIB de Estados Unidos.

Como consecuencia, varios servicios federales están suspendidos o restringidos. El Departamento de Trabajo, por ejemplo, no publicará las estadísticas de solicitudes de subsidio por desempleo esta semana. Este apagón de datos podría presionar a la Reserva Federal para que considere un nuevo recorte de los tipos de interés en su próxima reunión.

A pesar de la incertidumbre política, Wall Street parece no inmutarse. El S&P 500 cerró la sesión de ayer por encima de los 6.700 puntos por primera vez, alcanzando un nuevo máximo histórico, lo que indica que los inversores no anticipan un cierre prolongado.

Otras noticias destacadas del ámbito económico y corporativo

En el ámbito de la política monetaria, la gobernadora de la Reserva Federal, Lisa Cook, podrá permanecer en su cargo, al menos de momento. El Tribunal Supremo dictaminó ayer que no será destituida mientras se resuelve su demanda contra el presidente Donald Trump, quien busca su cese. La decisión supone que Cook podrá votar en las dos próximas reuniones de política monetaria del banco central.

En el sector del automóvil, Ford, General Motors y Hyundai han informado de ventas récord de vehículos eléctricos (EV) en el tercer trimestre. Los consumidores se han apresurado a aprovechar un crédito fiscal federal de hasta 7.500 dólares que finalizó el mes pasado. La consultora Cox Automotive prevé que las ventas totales de EV en Estados Unidos alcancen las 410.000 unidades en el trimestre, un 21% más que el año anterior, lo que supondría una cuota de mercado récord del 10%.

Finalmente, Amazon intensifica su apuesta por el sector de la alimentación. El gigante del comercio electrónico ha lanzado una nueva marca blanca de productos de alimentación que abarca desde snacks hasta carne. La estrategia se enfoca en los consumidores sensibles al precio, ya que la mayoría de los artículos tendrán un coste inferior a 5 dólares.

Berkshire Hathaway adquiere OxyChem por 9.700 millones de dólares en una jornada marcada por el cierre del gobierno y récords en el sector automotriz

La actualidad económica de Estados Unidos se ve sacudida por varios frentes: la confirmación de una adquisición multimillonaria por parte del conglomerado de Warren Buffett, la parálisis parcial de la Administración y el auge inesperado en la venta de vehículos eléctricos.

La apuesta multimillonaria de Buffett por Occidental Petroleum

Berkshire Hathaway, el conglomerado dirigido por Warren Buffett, ha anunciado esta mañana la compra de OxyChem, la división petroquímica de Occidental Petroleum (OXY), en una operación valorada en 9.700 millones de dólares en efectivo. La noticia confirma los rumores que circularon durante la jornada del miércoles y que ya habían provocado un alza en las acciones de la petrolera.

Para Occidental Petroleum, con sede en Houston, la venta de OxyChem representa un giro estratégico clave que le permitirá reducir su considerable carga de deuda, que asciende a 24.000 millones de dólares. Por su parte, para Berkshire Hathaway esta es la mayor adquisición desde la compra de Alleghany por 11.600 millones en 2022 y refuerza su posición en el sector químico. El conglomerado, que cuenta con una liquidez récord de 344.000 millones de dólares, ya era un inversor principal en Occidental, con una participación del 28,2% a finales de junio.

El sólido rendimiento de OxyChem, que generó ingresos de aproximadamente 5.000 millones de dólares en los doce meses hasta junio de 2025, la convierte en un activo muy atractivo para la cartera de Berkshire.

Reacción del mercado y una señal técnica alcista

Las acciones de Occidental Petroleum reaccionaron de inmediato a la noticia, con una subida superior al 2% en las operaciones previas a la apertura del mercado, mientras que las acciones de clase B de Berkshire se mantuvieron prácticamente sin cambios.

Este catalizador fundamental para Occidental coincide con una potente señal técnica. Por primera vez desde abril de 2024, las acciones de OXY han formado un “cruce dorado” (golden cross), un patrón que se produce cuando la media móvil de 50 días cruza por encima de la de 200 días. Históricamente, este indicador técnico es interpretado por los analistas como el posible inicio de una tendencia alcista a largo plazo. La fiabilidad de esta señal aumenta al producirse tras una fase de consolidación y con una volatilidad relativamente baja, lo que sugiere un movimiento direccional sostenido.

El cierre del gobierno entra en su segundo día con un impacto limitado en Wall Street

Mientras tanto, en Washington D.C., el cierre del gobierno federal ha entrado en su segundo día. No se esperan grandes avances, ya que el Senado no sesionará debido a la festividad judía del Yom Kipur. El secretario del Tesoro, Scott Bessent, advirtió en declaraciones a CNBC que el cierre podría perjudicar el PIB de Estados Unidos.

Como consecuencia, varios servicios federales están suspendidos o restringidos. El Departamento de Trabajo, por ejemplo, no publicará las estadísticas de solicitudes de subsidio por desempleo esta semana. Este apagón de datos podría presionar a la Reserva Federal para que considere un nuevo recorte de los tipos de interés en su próxima reunión.

A pesar de la incertidumbre política, Wall Street parece no inmutarse. El S&P 500 cerró la sesión de ayer por encima de los 6.700 puntos por primera vez, alcanzando un nuevo máximo histórico, lo que indica que los inversores no anticipan un cierre prolongado.

Otras noticias destacadas del ámbito económico y corporativo

En el ámbito de la política monetaria, la gobernadora de la Reserva Federal, Lisa Cook, podrá permanecer en su cargo, al menos de momento. El Tribunal Supremo dictaminó ayer que no será destituida mientras se resuelve su demanda contra el presidente Donald Trump, quien busca su cese. La decisión supone que Cook podrá votar en las dos próximas reuniones de política monetaria del banco central.

En el sector del automóvil, Ford, General Motors y Hyundai han informado de ventas récord de vehículos eléctricos (EV) en el tercer trimestre. Los consumidores se han apresurado a aprovechar un crédito fiscal federal de hasta 7.500 dólares que finalizó el mes pasado. La consultora Cox Automotive prevé que las ventas totales de EV en Estados Unidos alcancen las 410.000 unidades en el trimestre, un 21% más que el año anterior, lo que supondría una cuota de mercado récord del 10%.

Finalmente, Amazon intensifica su apuesta por el sector de la alimentación. El gigante del comercio electrónico ha lanzado una nueva marca blanca de productos de alimentación que abarca desde snacks hasta carne. La estrategia se enfoca en los consumidores sensibles al precio, ya que la mayoría de los artículos tendrán un coste inferior a 5 dólares.

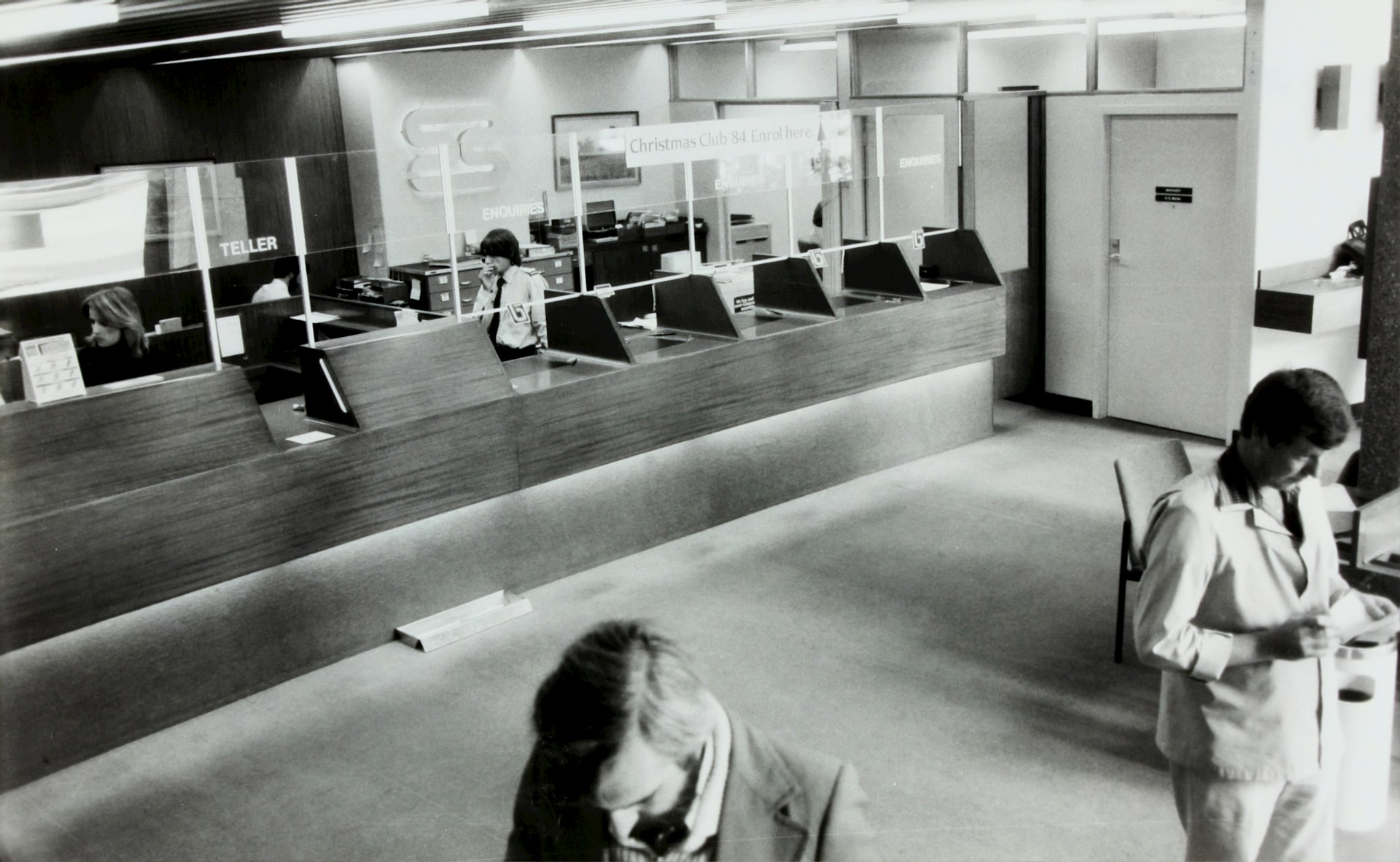

Claves para ahorrar en la hipoteca: de la subrogación a la optimización de costes en el sector

El actual panorama económico ha llevado a muchos ciudadanos a buscar fórmulas para reducir sus gastos mensuales. Según datos de los Premios HelpMyCash 2020, basados en una encuesta a más de mil usuarios, un 55 % de los españoles se plantearía cambiar de banco para, entre otros motivos, pagar menos comisiones. Esta tendencia se extiende al mercado hipotecario, donde un cambio de entidad puede suponer un ahorro de hasta 40.000 euros para quienes tengan un interés superior al 3 %.

Los bancos mejor valorados para el cambio de hipoteca

El comparador financiero HelpMyCash.com sitúa a tres entidades a la cabeza de las preferencias de los usuarios para contratar o subrogar su préstamo hipotecario. Openbank, ING y Bankinter destacan por sus condiciones competitivas y la calidad de su servicio.

1. Hipoteca Open Variable de Openbank Openbank lidera el ranking con una valoración de 3,5 sobre 5. Aunque no gestiona subrogaciones de manera directa, ofrece la posibilidad de contratar una nueva hipoteca en condiciones ventajosas para cancelar la anterior. Su oferta incluye un tipo de interés fijo inicial del 1,99 % durante el primer año. A partir del segundo, el interés variable se vincula al euríbor con un diferencial que depende del porcentaje de financiación:

-

Euríbor + 0,79 % para financiaciones de hasta el 50 %.

-

Euríbor + 0,89 % para importes de hasta el 70 %.

-

Euríbor + 0,99 % para financiaciones que alcancen el 80 %.

El plazo máximo de amortización es de 30 años. Para acceder a estas condiciones, es necesario domiciliar ingresos de al menos 900 euros por titular.

2. Hipoteca Naranja de ING ING, reconocido como el mejor banco de España en los mismos premios, ocupa la segunda posición. Su Hipoteca Naranja destaca por ofrecer un plazo de amortización de hasta 40 años, lo que permite reducir la cuota mensual (aunque incrementa el coste total en intereses a largo plazo). La entidad sí acepta subrogaciones y permite ampliar el capital hasta el 80 % del valor de tasación del inmueble. El tipo de interés es del 1,99 % el primer año y euríbor + 0,99 % para el resto del periodo. La bonificación está sujeta a la domiciliación de la nómina y la contratación de seguros de hogar y vida.

3. Hipoteca Sin Más de Bankinter Bankinter completa el podio, ofreciendo también la posibilidad de subrogar la hipoteca con una financiación de hasta el 80 % del valor de la vivienda y un plazo de 30 años. Las condiciones de interés son similares: un 1,99 % fijo durante el primer año y euríbor + 0,99 % después. Para ello, es necesario domiciliar la nómina y contratar seguros de hogar y vida, además de un plan de pensiones. Como elemento diferenciador, su hipoteca variable es la única del mercado que incluye la dación en pago por contrato, lo que permite saldar la deuda entregando la vivienda en caso de impago.

Una revolución en el sistema: FICO transforma el coste del crédito en EE. UU.

Mientras los consumidores buscan el ahorro a través del cambio de banco, la industria financiera también está experimentando transformaciones estructurales destinadas a optimizar costes. Un ejemplo de ello es el reciente anuncio de FICO (NYSE: FICO), la empresa líder en software de análisis predictivo, que ha presentado un cambio radical en la forma en que se distribuyen y tarifican sus famosas puntuaciones de crédito en el sector hipotecario de Estados Unidos.

El nuevo programa de licencia directa FICO ha lanzado el programa FICO® Mortgage Direct License, que permite a los distribuidores de informes crediticios combinados (tri-merge resellers) calcular y entregar las puntuaciones FICO directamente a sus clientes (bancos, brókeres hipotecarios, etc.), eliminando la intermediación de las tres grandes agencias de crédito nacionales. Este movimiento busca aportar transparencia y una reducción de costes inmediata.

Para ello, la compañía ha introducido dos modelos de precios alternativos:

-

Modelo basado en el rendimiento: Se aplicará una comisión de 4,95 $ por cada puntuación FICO consultada, lo que supone una reducción del 50 % en la tarifa media que se cobraba a los distribuidores. Adicionalmente, se cobrará una tarifa de 33 $ por prestatario cuando el préstamo hipotecario se formalice con éxito. Este modelo reconoce el valor de la puntuación FICO en todo el ciclo de vida del préstamo.

-

Modelo de pago por consulta: Como alternativa, los prestamistas pueden optar por mantener el modelo actual de pago por consulta, con una tarifa de 10 $ por puntuación, un precio diseñado para no suponer un incremento respecto a las tarifas medias que aplicaban las agencias de crédito.

Will Lansing, Consejero Delegado de FICO, declaró: “Hoy marca un punto de inflexión en cómo se entregan y tarifican las puntuaciones de crédito en la industria hipotecaria. La licencia directa aporta transparencia, competencia y eficiencia de costes al proceso”.

Esta iniciativa no solo busca reducir los márgenes innecesarios, sino que también se alinea con las peticiones de reguladores y líderes del sector para modernizar la infraestructura crediticia y promover la asequibilidad y el acceso a la financiación en un mercado tan relevante como el hipotecario estadounidense, valorado en 12 billones de dólares.

El Nikkei Conquista un Nuevo Récord Histórico Impulsado por la Tecnología y el Optimismo en los Mercados

El principal índice de la bolsa japonesa, el Nikkei 225, ha cerrado la jornada con un nuevo máximo histórico, impulsado por el buen rendimiento de los valores tecnológicos y el optimismo procedente de Wall Street. La confianza de los inversores se ve reforzada por las expectativas de una próxima bajada de tipos de interés en Estados Unidos, mientras el oro también alcanza cotas sin precedentes.

Euforia en el Parqué de Tokio

El Nikkei ha cerrado la sesión en los 43.837 puntos, lo que supone un avance de 378 puntos respecto al día anterior y supera el anterior récord de cierre de 43.714 puntos registrado el 18 de agosto. El impulso vino liderado por las empresas del sector tecnológico, especialmente las relacionadas con la inteligencia artificial (IA) y los semiconductores.

La tendencia alcista se consolidó desde primera hora, siguiendo la estela de Wall Street, donde los principales índices también habían alcanzado nuevos máximos históricos en la jornada del lunes. Este optimismo global se fundamenta en la expectativa de que la Reserva Federal de Estados Unidos (Fed) podría relajar su política monetaria. Ayer, el Nikkei ya había dado muestras de su fortaleza al superar momentáneamente la barrera de los 44.000 puntos durante la negociación.

El Contexto Estadounidense y sus Repercusiones

La confianza del mercado estadounidense se vio reforzada tras la publicación de una revisión anual de las estadísticas de empleo, que mostró una corrección a la baja significativa en el número de puestos de trabajo creados durante el último año hasta marzo. Este dato ha sido interpretado por los inversores como una señal de enfriamiento del mercado laboral, lo que podría animar a la Fed a reanudar las bajadas de tipos de interés.

Ahora, la atención se centra en los próximos datos de inflación. La publicación del Índice de Precios al Productor (IPP) de agosto esta misma noche y, sobre todo, del Índice de Precios al Consumidor (IPC), previsto para el día 11, serán cruciales para determinar si las presiones inflacionistas podrían frenar las expectativas de una política monetaria más laxa.

Protagonistas de la Jornada Bursátil

Varias compañías han destacado en la sesión. Las acciones de SoftBank Group y Advantest experimentaron subidas notables, contribuyendo de manera decisiva al avance del Nikkei. El sector bancario, con entidades como Mitsubishi UFJ Financial Group, también registró un comportamiento sólido ante las especulaciones sobre un posible cambio en la política de tipos del Banco de Japón.

En el ámbito corporativo, Oracle Japan se disparó un 5,75 %, contagiada por los excelentes resultados de su matriz estadounidense. Oracle anunció un importante contrato con OpenAI para su proyecto de infraestructura de IA “Stargate”, lo que provocó que sus acciones se dispararan en las operaciones fuera de hora en Nueva York.

Por otro lado, Kansai Electric Power subió un 5,3 % tras conocerse que el fondo de inversión activista Elliott Management ha adquirido una participación de entre el 4 % y el 5 %. Elliott es conocido por presionar a las directivas para que implementen medidas que aumenten el valor para el accionista, como la venta de activos no estratégicos o la recompra de acciones.

La nota negativa la puso Mitsui High-tec, líder mundial en núcleos de motores para vehículos, que se desplomó un 13,3 % tras revisar a la baja sus previsiones de beneficio operativo para el ejercicio fiscal de 2026 debido a retrasos en la producción.

El Oro y la Plata, en Máximos Históricos

Paralelamente al mercado de acciones, los metales preciosos viven su propia edad dorada. El banco australiano ANZ Group ha elevado su previsión para el precio del oro hasta los 3.800 dólares por onza a finales de año, y anticipa que podría alcanzar un pico cercano a los 4.000 dólares en junio de 2026.

Este pronóstico se basa en una fuerte demanda de inversión, impulsada por la esperada relajación de las políticas monetarias, el aumento de la tensión geopolítica y las compras masivas por parte de los bancos centrales, que se estima adquirirán entre 900 y 950 toneladas este año. El oro marcó el lunes un nuevo récord en 3.673,95 dólares la onza, acumulando una revalorización del 38 % desde principios de año.

La crisis energética dispara la demanda de la tarifa regulada de gas y tensiona los precios en las gasolineras

La escalada de precios en los mercados energéticos internacionales está teniendo un impacto directo en los consumidores. En España, se ha desatado una avalancha de solicitudes para acogerse a la tarifa regulada de gas natural (TUR), considerada la opción más económica, mientras que al otro lado del Atlántico, el precio de la gasolina alcanza máximos no vistos en meses, reflejando la volatilidad del mercado del crudo.

El colapso de las comercializadoras por la tarifa regulada

Durante meses, organizaciones de consumidores como la OCU y Facua han insistido en que la Tarifa de Último Recurso (TUR) de gas natural, cuyo precio fija el Gobierno, es la alternativa más barata frente a las ofertas del mercado libre. Sin embargo, ha sido el anuncio de una nueva TUR específica para las comunidades de vecinos lo que ha provocado una reacción masiva de los usuarios.

Este hecho ha desencadenado un colapso en los servicios de atención al cliente de las cuatro comercializadoras autorizadas para ofrecer esta tarifa. Las líneas telefónicas de compañías como Gas & Power (Naturgy) y Curenergía (Iberdrola) han registrado esperas de más de quince minutos, mientras que las páginas web, como la de Energía XXI (Endesa), han sufrido problemas de acceso ante la ingente cantidad de solicitudes. Las empresas admiten que la demanda de información y contratación se ha disparado, superando por completo su capacidad de gestión habitual y afectando a la calidad del servicio.

Acusaciones de obstaculizar el cambio a la tarifa TUR

La situación ha llevado a que algunas asociaciones de consumidores denuncien lo que consideran trabas por parte de las grandes energéticas. Rubén Sánchez, portavoz de Facua, señala que “el Gobierno ha recomendado en reiteradas ocasiones esta tarifa, pero ha sido la aprobación de una TUR para las comunidades de vecinos lo que ha convencido a muchos de que es la opción más barata, y eso no interesa a las grandes compañías”.

En este contexto, Facua ha acusado directamente a Naturgy de dificultar la contratación de la tarifa regulada al eliminar el formulario de alta online, dejando el teléfono como única vía de contacto. Aunque esta práctica no es ilegal, en la práctica obliga a los usuarios a enfrentarse a la saturación de las líneas telefónicas. La compañía, por su parte, lo ha atribuido a un “problema técnico” que está en vías de solución.

Un reflejo de la tensión en los mercados globales de energía

La situación en España es un síntoma de un fenómeno global: la inestabilidad de los precios de la energía. Esta misma tensión se observa en el mercado de los combustibles para automoción. En Estados Unidos, el precio de la gasolina ha alcanzado su nivel más alto en once semanas, encadenando cuatro semanas consecutivas de subidas.

Actualmente, el precio medio nacional de un galón de gasolina regular se sitúa en 3,19 dólares, mientras que la premium asciende a 4,12 dólares. Estos precios, aunque ligeramente inferiores a los del año pasado, reflejan la volatilidad del mercado. Como es habitual, existen grandes diferencias por estados, con California registrando el precio más caro (4,61 $) y Misisipi el más económico (2,70 $).

El petróleo, factor clave en el precio final

El precio que pagan los consumidores en la gasolinera se desglosa en cuatro componentes principales: el coste del petróleo crudo, los costes y márgenes de refino, los gastos de distribución y marketing, y los impuestos. El factor más determinante y volátil es el coste del crudo.

El precio del petróleo de referencia en Estados Unidos, el West Texas Intermediate (WTI), cerró la última jornada en 62,46 dólares por barril, lo que supuso un descenso del 2,4% respecto a la semana anterior. Esta fluctuación constante en el precio del crudo es la causa principal de la inestabilidad que afecta tanto a las facturas del gas en los hogares como al coste de llenar el depósito del coche.